Während sich allerorts (u.a. auch beim Roundtable von MEIN GELD) die Experten die Köpfe darüber zerbrechen, welche Assetklassen man im Jahr 2017 haben sollte und auf welche Produktideen und Regionen man setzen sollte, bleibt dabei häufig eine Frage auf der Strecke:

Auf welchem Vertriebsweg wird der Endkunde im Jahr 2017 seine Kapitalanlagen tätigen ?

Eine neue „Beratungs-Welt“ – viele Wege führen zum Ziel

War noch vor einigen Jahren der stationäre Bankvertrieb hierbei eine bedeutende Säule, dürften die zahlreichen Filialschließungen von Häusern, wie der Commerzbank oder der Deutschen Bank hier eine eindeutige Sprache sprechen. Die Beratung am Bankschalter ist eindeutig und dramatisch rückläufig.

Ein Szenario, auf welches der freie Vertrieb Jahrzehnte gewartet hat. Dann finden wir die Gewinner der aktuellen Situation also auf Seiten der freien Finanzberater ? Wohl auch nur vereinzelt, denn der vom Gesetzgeber auferlegte „Regulierungsbürokratismus“, hat die Anzahl der freien Berater bereits halbiert und Nachwuchs ist ebenso kaum in Sicht. Außerdem haben viele Endkunden beide Formen des „Beratungsvertriebes“ (über Banken oder freier Vertrieb) oftmals als die Schuldigen aller Probleme im Bereich der Sachwertinvestments (Schiffe, Immobilien, Container etc.) auserkoren und sich dem zu Folge leider immer zurückhaltender in Sachen Geldanlage positioniert.

Ja, was denn dann – ist man versucht zu fragen ? Wenn es nach unserer Regierung geht, liegt die Antwort auf der Hand: Honorarberatung ! In der Realität aber leider immer noch ein eher mickriges Häufchen von über den § 34h GeWo regulierten Beratern, deren Ansatz in der breiten Bevölkerung weiterhin noch keine wirkliche Akzeptanz gefunden hat.

Dann also Selbstberatung des Endkunden à la Execution Only ? Ob man es glaubt oder nicht, ein deutlich wachsender Anlagezweig. Allerdings in seiner bisherigen Form (oft als selbstgeführtes Investment-Picking-Depot über eine Direktanlagebank) ein sehr gefährlicher Weg. Oft handeln hier Endanleger aus dem Motiv der schlechten Erfahrung heraus und ohne großes Know-how auf eigene Faust. Ohne die ausreichende Zeit für Recherche dazu investieren zu können. Die Erfahrungen sind daher ebenfalls oft nicht wirklich positiv.

Oder macht die aus den USA und Großbritannien importierte Idee des „Robo-Advisors“ das Rennen ? Also der Abschluss einer professionellen, aber standardisierten, Fonds-Vermögensverwaltung über ein automatisiertes Beratungstool als neuer Weg des „Execution Only“-Investmentgeschäfts. Dieser Zielmarkt ist zumindest sicherlich unbestritten vorhanden, ebenso wachsend und passt in die Zeit. Allerdings werden die bisher vorhandenen Robo-Advisor (Generation 1.0) sicherlich nicht der Weisheit letzter Schluss bleiben. Zu groß sind die Kritikpunkte und Bedenken beim bisherigen Angebot – keine ausreichende Historie, kein ausreichend verwaltetes Volumen, keine Unternehmenshistorie (FinTech-Startup), keine belegbaren Zahlen usw., usw.

Spannende, breitentaugliche Produktideen im Multi-Channel-Vertrieb sind die Lösung !

Bei einem so heterogenen Vertriebsumfeld, welches auch noch ständig in Bewegung ist, sind die Produktanbieter natürlich gefordert Ihren zukünftigen Weg zu finden und konsequent zu leben.

Wir bei der Patriarch sind felsenfest davon überzeugt, dass als erster Schritt die Attraktivität des Produktes so außergewöhnlich sein muss, dass das Konzept für viele Vertriebswege in den Fokus rückt. Im zweiten Step wird der Vertrieb dann in Zukunft über mehrere Kanäle erfolgen müssen, da die Endkunden sich einfach immer vielfältigerer Wege bedienen. Zwei Beispiele gefällig ?

Der „Patriarch-Way“

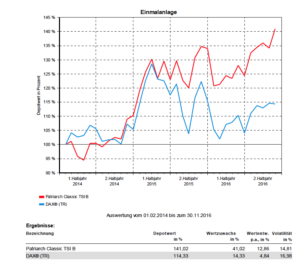

Nehmen wir einmal einen außergewöhnlichen internationalen Aktienfonds, wie den Patriarch Classic TSI (WKN: HAFX6Q ). Das zugrunde liegende Konzept über den Ansatz der Relativen Stärke nach Robert Levi ist über viele erfolgreiche Musterportfolien bestens bewiesen und erfolgreich, aber kaum einem

Hier gilt es nun gezielt die „Message“ an den Investor zu bringen. Die Wege dazu sind vielfältig. Zunächst einmal lieben Finanzberater das Produkt und vermitteln es ohnehin gerne Ihren Endkunden. Manche Investoren erwerben es, wenn Sie den Fonds entdeckt haben, aber lieber selbst über Direktanlagebanken und sogar erste Bankvertriebe nutzen den Fonds als attraktive Beimischung. Damit schließt sich wieder der Kreis. Ein attraktives und außergewöhnliches Produkt findet immer seinen Markt. Und in der neuen Finanzwelt einfach über viele Wege !

Qualitäts-Fondsvermögensverwaltung für Jedermann – oder „der bessere Robo-Advisor“

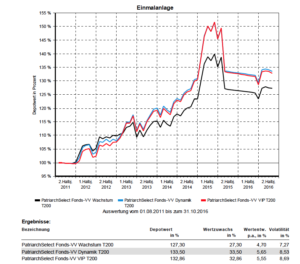

Ein weiteres Beispiel kommt aus dem Segment der Fondsvermögensverwaltungen. Man nehme eine bewährte Qualitäts-Fondsvermögensverwaltung, wie die PatriarchSelect Trend 200. Mit Rahmendaten, wie einem Trackrekord von über 5 Jahren und Renditen von ca. 5,5% p.a. nach laufenden Spesen (siehe Grafik) ein Produkt, was bisher eher ausschließlich über das Beratersegment vertrieben wurde.

Nun generiert eben dieser erfolgreiche Ansatz aber neue Nachfrage aus zwei anderen Interessentenbereichen aus bisher nicht genutzten Vertriebswegen. Zum einen die „Execution Only“-Kunden, die via verlässlicherem Robo-Advisor (Generation 2.0) endlich ein bewährtes Produkt mit langjährig verfügbarem Track-Rekord und ausreichend Volumen von einem soliden „Nicht-Fintech-Unternehmen“ suchen. Sowie ebenso der gesetzlich gepuschte Bereich der Honorarberatung. Hier liegt der Fokus der Nachfrager mehr auf den niedrigen Spesen, einfachster Abwicklung und keinerlei Provisionsflüssen. Ebenfalls optimal für ein modernes Robo-Advisor-Tool, welches auch Honorarberater nutzen können.

Beides allerdings Klientelgruppen, die der normale abschlussorientierte Finanzberater dagegen nicht erreichen kann. Daher keine Konkurrenz zueinander. Somit heißt die Aufgabe für den Produktanbieter Patriarch, dem alten Klientel die Abwicklung auf dem gewohnten Wege weiter zu erleichtern und dem neuen Klientel parallel den Zugang über Ihren favorisierten Vertriebskanal zum begehrten Produkt ebenfalls zu ermöglichen.

Mittels des neuen hauseigenen Robo-Advisors, den die Patriarch extra für diese Zwecke neu kreiert hat und im Januar 2017 dem Markt zur Verfügung stellen wird, dann zukünftig absolut kein Hexenwerk.

Worauf kommt es 2017 nun vertrieblich an ?

Wie die vorstehenden beiden Beispiele exemplarisch für alle Produktanbieter zeigen, gilt es für 2017 mehr denn je den Markt und seine vertrieblichen Verschiebungen zu verstehen und darauf zu reagieren. Wer in 2017 noch mit dem „vertrieblichen Instrumentenkoffer“ aus 2016 unterwegs sein wird, läuft Gefahr Trends zu verschlafen und den Anschluss zu verlieren. Flexible Unternehmen, visionäre Denkweisen und attraktive Produktlösungen für einen Multi-Channelvertrieb sind gefragt und werden den Unterschied machen.

Der Markt ist nicht „schwerer“ geworden. Er tickt nur mittlerweile „deutlich anders“ und wird zukünftig „über neue Wege“ zum Kunden erschlossen. Darauf gilt es vorbereitet zu sein.

Wer diesen Markt- und Verbraucherveränderungen aufgeschlossen begegnet, sie als Herausforderungen annimmt und seine eigene Positionierung rechtzeitig überdenkt, wird enorme Chancen in den neuen Rahmenbedingungen fortfinden. Also, gehen Sie frühzeitig mit der Zeit. Denn wer das nicht tut, der geht auch mit der Zeit – aber anders als gewünscht.