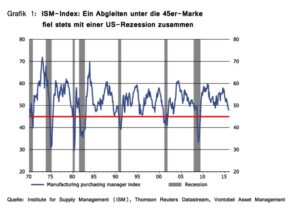

Ein unvoreingenommener Leser, der in der Finanzpresse blättert und Brokerberichte liest, könnte leicht zum folgenden Schluss kommen: Die Weltwirtschaft steckt mitten in einer Rezession oder befindet sich kurz davor. Diverse Vermögenswerte wie erstklassige Staatsanleihen notieren zu Preisen, die eine Rezession vorwegnehmen. Die Renditen vieler erstklassiger Staatsanleihen sind auf Rekordtiefs gesunken oder in den negativen Bereich gerutscht. Zugleich haben zyklische Vermögenswerte seit Jahresanfang scharf korrigiert. Wie sieht die Realität aus? Fest steht, dass die globale Konjunkturschwäche anhält und nahezu alle Marktbeobachter ihre Prognosen erneut zurückgenommen haben. Vor Kurzem hat die Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) die Wachstumsprognosen für die Weltwirtschaft von 3,3 Prozent auf 3,0 Prozent reduziert. Rohstoffexporteure wie Brasilien und Russland befinden sich in einer schweren Rezession und auch verwandte Sektoren wie Energie und Bergbau werden in Mitleidenschaft gezogen. Chinas Konjunkturabkühlung und der Zusammenbruch der Investitionen im Rohstoffsektor haben zu einer Verlangsamung der globalen Industrieaktivität geführt. Die Vereinigten Staaten sind wegen des starken US-Dollar besonders betroffen. Die Marktteilnehmer fürchten, dass die Schwäche auf den Konsum und den Dienstleistungssektor übergreifen und die Weltwirtschaft somit in eine Krise stürzen könnte. Was uns keine Sorgen bereitet Wir erachten eine Rezession in den USA nach wie vor als höchst unwahrscheinlich. Die Arbeitsmarktdaten sind robust, die neu geschaffenen Stellen und das Lohnwachstum befeuern den Konsum. Die jüngsten Zahlen aus dem verarbeitenden Gewerbe, wie die Industrieproduktion oder die Kapazitätsauslastung im Januar, deuten auf eine Stabilisierung hin. Der ISM-Einkaufsmanagerindex für das verarbeitende Gewerbe dürfte kaum unter den aktuellen Stand von 48,2 fallen. Nach wie vor ist alles im grünen Bereich, denn Rezessionen in den USA gehen immer mit einem Rückgang des Index auf 45 oder darunter einher (siehe Grafik 1).

Historisch betrachtet ging einer US-Rezession fast immer ein sprunghafter Anstieg des Ölpreises oder eine deutliche Straffung der Geldpolitik durch die amerikanische Notenbank Fed voraus – gegenwärtig ist offensichtlich weder der eine, noch der andere Faktor auszumachen.

Was uns weniger Sorgen bereitet In Bezug auf die aufstrebenden Volkswirtschaften lassen wir seit geraumer Zeit Vorsicht walten. Infolge der Konjunkturabkühlung in China und des Preiseinbruchs auf den Rohstoffmärkten sind sowohl die Unternehmensgewinne als auch die generelle Kreditqualität unter Druck geraten. Der massive Wertverfall der Schwellenländerwährungen hat jedoch zu sinkenden Leistungsbilanzdefiziten geführt und die Wettbewerbsfähigkeit verbessert. Die Situation ist alles andere als rosig. Doch nach unserem Dafürhalten haben die Anleger dies bereits ausreichend berücksichtigt, wie auch die extrem hohen Abflüsse aus den «Emerging Markets» in den vergangenen drei Jahren beweisen. Eine Stabilisierung der Rohstoffpreise sollte helfen, das Abwärtsrisiko von nun an zu mindern. Was uns Sorgen bereitet Die Entwicklung in der Eurozone ist zuweilen besorgniserregend: Während die portugiesische Regierung versucht, die Reformen rückgängig zu machen, hat Spanien noch immer keine Regierung und der Ausgang der Wahlen in Irland ist offen. Hinzu kommen die Flüchtlingskrise und die reelle Möglichkeit, dass Grossbritannien die Europäische Union verlässt und so das 28-Staaten-Gebilde in seinen Grundfesten erschüttert. Die Wirtschaft zeigt sich bislang widerstandsfähig, doch ein Vertrauensverlust könnte äussert nachteilige Folgen haben.

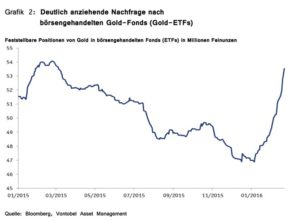

Vertrauen wieder herzustellen ist zentral Insgesamt sind wir der Meinung, dass die Weltwirtschaft in keine Rezession fällt. Aus diesem Grund halten wir an unserer «leichten Übergewichtung» von Aktien und Hochzinsanleihen fest. Die Anleger gehen unseres Erachtens von einem zu pessimistischen Szenario aus. Die Furcht auf den Finanzmärkten kann jedoch in Form von restriktiveren Finanzbedingungen, beispielsweise einer Ausweitung der Zinsdifferenzen und sinkenden Aktienmärkten, auf die Realwirtschaft durchschlagen. Es ist daher entscheidend, dass die Währungshüter und wirtschaftspolitischen Entscheidungsträger mit vertrauensbildenden Massnahmen die negative Rückkoppelungsschleife durchbrechen. Wir erwarten keine Rezession, doch die Weltwirtschaft wird weiter unter dem Gewicht der Überschuldung, den Überkapazitäten in vielen Branchen und dem fehlenden Wachstum der Gesamtnachfrage leiden. Dies bedeutet, dass die Notenbanken nahezu keine andere Wahl haben, als ihre expansive Geldpolitik bis auf Weiteres fortzusetzen. Kein Wunder also, entdecken die Anleger Gold neu (siehe Grafik 2).