Wohninvestments und gemischt genutzte Wohn- und Geschäftshäuser sind im Fokus. Bei Wohninvestments sind die Renditeerwartungen mit Null bis drei Prozent gering.

Famos, das Multi-Family-Office für Immobilienvermögen, veröffentlicht seine zweite Untersuchung zum Immobilienanlageverhalten von Family Offices. Dafür befragte Famos 30 deutsche Family Offices detailliert nach ihrem Immobilien-Investments. „Family Offices sind wichtige Akteure auf dem deutschen Immobilienmarkt. Dennoch besteht eine relativ hohe Intransparenz über Motive, Portfolios und Strategien dieser Marktteilnehmer. Daher freue ich mich sehr über die Neuauflage unserer Family-Office-Studie“, kommentiert Hans Hünnscheid, Geschäftsführer von Famos Immobilien.

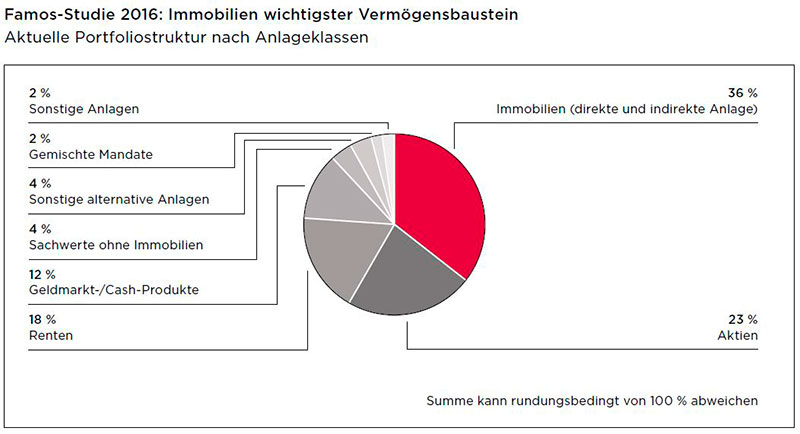

Die wichtigsten Ergebnisse der Studie: Immobilien bilden bei Family Offices die größte Anlageklasse im Gesamtvermögen. Der Anteil beträgt durchschnittlich 36 Prozent und hat sich gegenüber der Famos-Studie 2012 um einen Prozentpunkt erhöht. Die Aktienquote ist dagegen deutlicher gestiegen von 18 auf 23 Prozent. Wie zu erwarten ist der Rentenanteil im Gegenzug zurückgegangen – von 24 auf 18 Prozent.

Bei den Nutzungsarten folgen Family Offices dem allgemeinen Trend zu Investitionen in Wohnimmobilien: Der Anteil der Wohnobjekte an den Immobilienportfolios der Family Offices ist von 39 Prozent (2012) auf 44 Prozent (2016) gewachsen. Zugelegt hat auch die Klasse der gemischt genutzten Wohn- und Geschäftshäuser – von zehn auf 16 Prozent. Deutlich gefallen in der Gunst der Familien sind dagegen Büroobjekte. Ihr Anteil sank von 29 auf 18 Prozent.

„Diese Veränderungen spiegeln sich auch in den Investitionsabsichten wider“, führt Hünnscheid weiter aus. „Das Interesse an Wohnimmobilien ist noch einmal gestiegen. Rund zwei Drittel der Befragten stufen diese Nutzungsart als attraktiv oder sehr attraktiv ein. Gleiches gilt für gemischt genutzte Wohn- und Geschäftshäuser. Eine mögliche Erklärung dafür ist, dass Wohnen immer noch als relativ risikoarm angesehen wird. Ein großer Teil der Family Offices (66 Prozent) stuft die Wohnungsmärkte in den A-Städten nach wie vor als risikoarm ein. Büro und Einzelhandel werden an diesen Standorten deutlich riskanter gesehen“, kommentiert Hünnscheid. 90 bzw.83 Prozent stufen hier das Risiko als mittel oder hoch ein.

Was die Rendite betrifft, beziehen die Family Offices die Hochpreisphase auf den deutschen Immobilienmärkten in ihre Überlegungen mit ein. „Die Renditeerwartungen sind dramatisch nach unten gegangen“, so Famos-Chef Hünnscheid. „Mehr als 40 Prozent der Befragten erwarten bei Wohninvestments Bruttoanfangsrenditen zwischen Null und drei Prozent. Bei Wohn- und Geschäftshäusern rechnen 18 Prozent mit Null bis drei Prozent.“

Wie zahlreiche andere Investorengruppen werden auch die Family Offices vom Niedrigzinsumfeld zu Investments getrieben. Rund zwei Drittel der Befragten nennen das Zinsumfeld (71 Prozent) und überschüssige Liquidität (61 Prozent) als wichtigste Gründe für Immobilienkäufe in den kommenden 24 Monaten. Allerdings verfolgen Family Offices mit ihren Immobilieninvestments andere Ziele als viele institutionelle Investoren. Bei den Befragten stehen Inflationsschutz und Vermögenserhalt (90 Prozent) sowie das Generieren von laufenden Cashflows (73 Prozent) bei den Zielen ganz vorne. Die Optimierung der Portfoliorendite rangiert mit 50 Prozent dagegen erst an achter Stelle der Investitionsziele.

Dennoch erzielen Family Offices vergleichsweise gute Eigenkapitalrenditen. Ein Teil der Befragten machte hierzu Angaben. Die durchschnittliche Eigenkapitalrendite vor Steuern lag im Schnitt bei 5,78 Prozent. „Damit müssen sich Family Offices nicht hinter anderen Akteuren am Immobilienmarkt verstecken“, kommentiert Hans Hünnscheid.