Deutscher Steuerberaterverband e.V. und Bundesverband der Rentenberater e.V. informieren gemeinsam über steuerliche Folgen der geplanten Rentenerhöhung

2016 gibt es zum 1. Juli eine Rentenerhöhung von 5,95% im Osten und 4,25% im Westen – eine Anpassung in dieser Höhe gab es lange nicht. Aber aufgepasst: Renten sind keine Geschenke des Staates. Auch Renteneinkünfte unterliegen grundsätzlich der Steuerpflicht.

Die brennendsten Fragen: Wird die Erhöhung durch die Einkommensteuer hintenrum wieder einkassiert? Bleibt am Ende von der Erhöhung überhaupt noch etwas übrig?

Wann müssen Rentner überhaupt Steuern für ihre Renteneinkünfte zahlen?

Eine Steuerpflicht entsteht in 2016 grundsätzlich dann, wenn das zu versteuernde Einkommen (bei einem ledigen Rentner) mehr als 8.652 € im Jahr beträgt.

Also: Rentenbruttobetrag = 8.652 € gleich Steuer?

NEIN! Das zu versteuernde Einkommen hängt von weiteren Faktoren ab; so sind einige Beträge abzugsfähig. Zunächst wird von der Jahresbruttorente der individuelle Rentenfreibetrag abgezogen. Dieser richtet sich nach dem Renteneintrittsjahr. Vom übrig gebliebenen steuerpflichtigen Teil werden Sonderausgaben, außergewöhnliche Belastungen und Werbungskosten in Abzug gebracht.

Was kommt hier in Betracht?

Als Sonderausgaben sind beispielsweise folgende Aufwendungen denkbar: Abzugsfähige Vorsorgeaufwendungen (z.B. Beiträge zu Kranken- und Pflegeversicherung sowie Beiträge zu Unfall- oder auch Haftpflichtversicherung). Beim Werbungskostenabzug kann mindestens der Pauschbetrag von 102 € in Abzug gebracht werden, sofern kein höherer Betrag nachgewiesen wird. Zu diesen Kosten können auch Rentenberatungs- und Steuerberatungskosten zählen.

Gegebenenfalls gibt es auch außergewöhnliche Belastungen durch Krankheitskosten, die einen gewissen Betrag (sog. zumutbare Belastungsgrenze) überschreiten. Auch diese werden bei der Ermittlung des zu versteuernden Einkommens berücksichtigt. Sollte das zu versteuernde Einkommen der Steuer unterworfen werden, kann sich die Steuer zudem ermäßigen, wenn haushaltsnahe Dienstleistungen, z.B.Reinigungshilfen, oder Pflege- und Betreuungsdienstleistungen in Anspruch genommen wurden.

Einen ersten Anhaltspunkt bei welchen Bruttorentenbezügen eine Besteuerung der gesetzlichen Rente entsteht, gibt die folgende Tabelle. Die Angaben sind Näherungswerte für ledige Rentner. Es wird unter anderem unterstellt, dass der Renteneinritt zum 1. Januar eines Jahres erfolgte, keine weiteren Einkünfte vorliegen und der kassenindividuelle Zusatzbeitragssatz zur gesetzlichen Krankenversicherung 1% beträgt. Zudem berücksichtigt die Berechnung für 2016 die 4,25%ige Erhöhung in West- und 5,95%ige in Ostdeutschland. Es muss allerdings darauf hingewiesen werden, dass persönlich vorliegende Merkmale zu abweichenden Ergebnissen führen können.

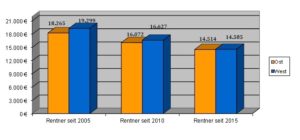

Wirft man nun einen Blick auf die Standardrente in 2015 (15.611 € in den alten und 14.429 € in den neuen Bundesländern brutto pro Jahr) erkennt man, dass insbesondere Neurentner leichter von einer Steuerpflicht betroffen sind.

Fazit:

Keine Angst! Selbst wenn eine Rente (künftig) versteuert werden muss – es wird durch die Erhöhung unterm Strich trotzdem mehr Rente übrig bleiben als zuvor.