Motivation für Rohstoffinvestments

Selbst erfahrene Investoren tun sich angesichts des aktuellen Marktumfeldes etwas schwer: Geopolitische Risiken und niedrige Zinsen sorgen dafür, dass traditionelle Anlagestrategien auf den Prüfstand kommen. Hoch bewertete Anleihen und – so die Einschätzung vieler Analysten- ein grundsätzlich intakter Aufwärtstrend der Aktienmärkte stärken den Wunsch nach einer Diversifikation der damit verbundenen Risiken eines Multi Asset Portfolios. Die Anlageklasse Rohstoffe findet dabei zunehmend Beachtung.

Argumente für die Anlage in Rohstoffe können sehr unterschiedlich sein. Während Gold tendenziell als sicherer Hafen in Krisenzeiten gilt, kann die Preisentwicklung für Industriemetalle konjunkturbedingt durch Nachfrage und Angebot bestimmt sein. Die Preise für Energierohstoffe können durch politische Entscheidungen beeinflusst werden. Beschlüsse der OPEC über niedrigere Förderquoten haben in der Vergangenheit immer wieder zu veränderten Preistrends bei Rohöl geführt.

Anlagelösungen für Rohstoffinvestments

Über sogenannte ETCs (börsengehandelte Rohstoffe) haben Anleger die Möglichkeit, gezielt an der Wertentwicklung einzelner Rohstoffe zu partizipieren. Rechtlich handelt es sich dabei um Schuldverschreibungen, die im Falle von Gold in der Regel physisch hinterlegt sind und den Anleger durch einen im Prospekt verbrieften Anspruch auf Lieferung vor Ausfallrisiken des Emittenten schützen. Bei Rohstoffen, die sich weniger für eine Hinterlegung eignen, sorgen die Produktanbieter häufig für eine Besicherung der ETCs mit liquiden Wertpapieren.

Für Rohstoffinvestments auf breit diversifizierter Basis eignen sich ETFs (börsengehandelte Indexfonds). ETFs sind rechtlich gesehen Investmentfonds, deren Anforderungen hinsichtlich ihrer Diversifikationseigenschaften im Kapitalanlagegesetzbuch geregelt sind. Mit diesem Gesetz wird die EU-weit gültige Richtlinie für OGAW (Organismus für gemeinsame Anlagen in Wertpapieren) umgesetzt. Die erste Generation der Rohstoffindizes berechnet überwiegend die Preisentwicklung von kurzlaufenden Terminkontrakten auf zwanzig bis dreißig Rohstoffe aller Sektoren (Edel- und Industriemetalle, Energie- und Agrarrohstoffe sowie Lebendvieh).

Ethische Ansprüche bei Rohstoffinvestments

Investments in Agrarrohstoffe über Finanzinstrumente sind gesellschaftlich umstritten, da sie Preisspitzen an den realen Märkten verursachen und dadurch Hunger und Armut in den Entwicklungsländern erhöhen. Wenngleich es hierfür kaum stichhaltige empirische Belege gibt, hat die Diskussion die Chefetagen der Banken und Asset Manager schon vor einigen Jahren erreicht. Getreide, Soja und Saatgut gelten inzwischen in zahlreichen Rohstofffonds als Tabu.

Rohstoffindex-Investments im ETF-Mantel

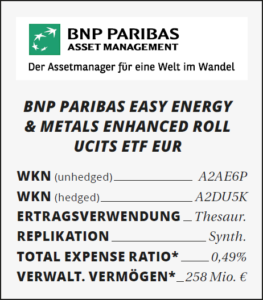

Zugang zu Energierohstoffen sowie Industrie- und Edelmetallen eröffnet etwa der BNP Paribas Easy Energy & Metals Enhanced Roll UCITS ETF (WKN: A2AE6P). Wird eine Absicherung des Wechselkursrisikos US-Dollar gegen Euro gewünscht, kann der Anleger die passende Anteilsklasse wählen (WKN: A2DU5K). Derzeit umfasst der Fonds ebenso wie sein Basisindex elf verschiedene Rohstoffe, deren Preise er über Terminkontrakte abbildet. Der langfristigen Wertentwicklung kommt zugute, dass eine sogenannte Rolloptimierung bei steigenden Terminpreiskurven die Kosten des Wechsels von einem Kontrakt in den folgenden reduziert und bei fallenden Terminpreiskurven Zusatzerträge ermöglicht.

Im Gegensatz zu Aktien- oder Anleihenindizes werden Rohstoffindizes über Futures (Terminkontrakte) der großen Warenterminbörsen wie der CBOT (Chicago Board of Trade) oder der LME (London Metal Exchange) abgebildet. Nur so ist eine Standardisierung der Preise gewährleistet. Da ein Terminkontrakt einem festen Verfallsdatum unterliegt, muss der Index von dem einen in den nächstfolgenden Terminkontrakt rollen, um eine zeitlich unbegrenzte Berechnung zu gewährleisten. Durch die sogenannten Rolleffekte kann der Anleger im positiven Fall neben der Wertentwicklung des Rohstoffes zusätzliche Rollgewinne erzielen, und zwar immer dann, wenn der nächstfolgende Terminkontrakt niedriger notiert ist als der vergangene. Diese Konstellation (positive carry) wird in der Fachsprache Backwardation genannt. Aktuell trifft die als Contango bezeichnete, umgekehrte Situation auf die Mehrzahl der Rohstoffe zu – mit Ausnahme von Zink und US Erdgas – auf neun der elf im Index berücksichtigten Rohstoffe. Da der nächstfolgende Terminkontrakt teurer ist als derjenige mit der kürzesten Laufzeit, ergeben sich Rollverluste. Durch die Steilheit der Terminkurve im Bereich der kurzen Laufzeiten sind die Rollverluste beim stetigen Rollen in den nächstfälligen Kontrakt besonders hoch (negative carry). Eine sinnvolle Strategie zur Reduzierung dieses Preiseffektes ist das Rollen auf Terminkontrakte mit möglichst langer Laufzeit. Der BNP Paribas Energy & Metals Enhanced Roll TR Index wendet diese Strategie an und berücksichtigt dabei sogar Laufzeiten von bis zu 48 Monaten für das Rollen von Terminkontrakten.

Warum sich die Terminpreiskurve eines Rohstoffes in Contango oder Backwardation befindet, kann mit unterschiedlicher Konstellation von Lager- und Finanzierungskosten und der Convenience Yield erklärt werden. Letztere steht für den Vorteil, einen Rohstoff physisch zu besitzen. Ist die Convenience Yield höher als die Lager- und Finanzierungskosten, ist die Terminpreiskurve in Backwardation. Bei einem Angebotsüberhang eines Rohstoffes übersteigen die Lager- und Finanzierungskosten den Vorteil aus dem physischen Besitzes und führen zu einer Terminpreiskurve in Contango.

Die Indexzusammensetzung des BNP Paribas Energy & Metals Enhanced Roll TR Index weist eine ausgewogene Sektordiversifikation auf und vermeidet somit Konzentrationsrisiken, die sich aus einer reinen Gewichtung mit der Weltmarktproduktion der jeweiligen Rohstoffe ergeben würden. Energierohstoffe haben ein Gewicht von 44,5 Prozent, Industriemetalle 30,0 Prozent und Edelmetalle 25,5 Prozent im Index (am 31.01.2018).

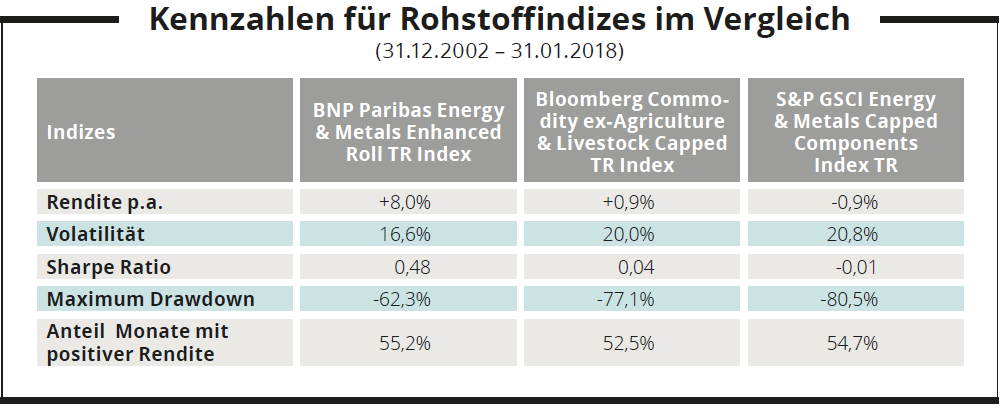

Vergleicht man den BNP Paribas Energy & Metals Enhanced Roll TR Index mit einem Index ohne Rolloptimierung aber ähnlicher Sektorzusammensetzung (Bloomberg Commodity ex-Agriculture & Livestock Capped TR Index bzw. dem S&P GSCI Energy & Metals Capped Components Index TR), ergibt sich ein jährliches Renditeplus von 7,1 Prozent bzw. 8,9 Prozent (31.12.2002 – 31.01.2018).

Gegenüber dem US-Aktienmarkt (gemessen durch den S&P 500 Index) ist der BNP Paribas Energy & Metals Enhanced Roll TR Index auf Basis monatlicher Renditedaten im Zeitraum 31. Januar 2017 bis 31. Januar 2018 unkorreliert- Die Korrelation gegenüber dem globalen Anleihenindex Bloomberg Barclays Global Aggregate TR Index Value unhedged ist gering (0,32). Dieses Beispiel zeigt, wie sich Rohstoffe zur Diversifikation kostengünstig und effizient in Multi Asset Portfolios integrieren lassen. Durch den Börsenhandel profitiert der Anleger von der ganztägigen Liquidität des ETF.

Claus Hecher, Leiter ETFs & Indexlösungen (D/A/CH) bei BNP Paribas Asset Management