Die mit der Corona-Pandemie einhergehenden Kursverluste an den Aktienmärkten haben Investoren auf der ganzen Welt hart getroffen. In Zeiten von stark schwankenden Märkten sollten flexible Mischfonds die sogenannten Multi-Asset-Fonds, ihre Stärken ausspielen können und ihre Portfolioaufteilung ohne Restriktionen an das sich schnell ändernde Marktumfeld anpassen. Diese Flexibilität sollte Anleger vor übermäßigen Verlusten schützen und darüber hinaus die Chance bieten, von einer möglichen Erholung der Märkte zu profitieren. Was sich in der Theorie leicht anhört, ist in der Praxis allerdings nur schwer umzusetzen.

Die Fondsmanager müssen neben der richtigen Markteinschätzung, gerade in einer Situation, wie wir sie während der ersten vier Monate des Jahres 2020 an den Finanzmärkten erlebt haben, auch den richtigen Zeitpunkt für den Aus- und Einstieg erwischen.

IN KRISENZEITEN TRENNT SICH DIE SPREU VOM WEIZEN

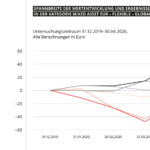

Um herauszufinden, wie sich die Manager von flexiblen Mischfonds in dieser Krise geschlagen haben und ob ihnen das perfekte Timing gelungen ist, wurde die Wertentwicklung aller 809 Portfolios, die von Refinitiv Lipper der Kategorie Mixed-Asset EUR Flexible – Global zugeordnet sind und eine deutsche Vertriebszulassung haben, auf Basis ihrer monatlichen Wertentwicklung untersucht.

Die Ergebnisse dieser Untersuchung zeigen, dass es große Unterschiede zwischen den einzelnen Fonds gibt, was allerdings bei einer Vergleichsgruppe, in der sich die Fonds an keine Restriktionen halten müssen, nicht verwunderlich ist. Dennoch kann man sagen, dass die erste Phase der Corona-Krise bei den flexiblen Mischfonds die Spreu vom Weizen getrennt hat. Besonders erstaunlich ist, dass es nur ein Fonds von den 809 untersuchten Produkten geschafft hat, in jedem der vier analysierten Monate eine positive Wertentwicklung zu erzielen. Zudem ist es überraschend, dass dieser Fonds dann nicht die beste Wertentwicklung über den Gesamtzeitraum erzielen konnte. Hier zeigt sich, dass eine Reduzierung des Risikos, wie in der allgemeinen Portfoliotheorie beschrieben, im Normalfall auch eine Reduzierung des Ertrags mit sich bringt und umgekehrt. Dies wird insbesondere bei einer Betrachtung der Wertentwicklung im April 2020 deutlich.

Insgesamt kann aus den gezeigten Ergebnissen der Schluss abgeleitet werden, dass keiner der Portfoliomanager in dem untersuchten Zeitraum bei seinen Anlageentscheidungen ein besonders gutes Timing gehabt hat. Die Risikoreduktion ist vielen Managern gut gelungen, nur sind diese dann anscheinend nicht wieder schnell genug in die risikoreichen Anlageklassen zurückgekehrt, um im vollen Umfang von den schnell steigenden Kursen profitieren zu können. Zudem kann hieraus geschlussfolgert werden, dass sich das Risikoprofil der Fonds in der Kategorie der flexiblen, global anlegenden Mischfonds vom generellen Investmentansatz und anderen regelbasierten Faktoren ableitet und nicht von den Fähigkeiten der einzelnen Manager.

Allerdings bestätigen auch hier Ausnahmen die Regel, denn gerade hinter den Extremen an den beiden Enden der Skala finden sich viele Fonds, bei denen die Fondsmanager die Erwartungen der Anleger, trotz der aufgezeigten Schwächen, erfüllen konnten, indem sie das Risiko während des Markteinbruchs deutlich reduziert haben und gleichzeitig von der anschließenden Erholung profitieren konnten. Insgesamt konnten 41 der untersuchten809 Fonds im Analysezeitraum eine positive Wertentwicklung erzielen.

Im Gegensatz dazu bestätigen die Ergebnisse ebenso die These, dass viele Fonds mit einem flexiblen Investmentansatz ein sehr hohes Risikopotential in ihrem Portfolio haben, das nicht unbedingt der Risikoneigung eines Investors, der in Mischfonds investieren möchte, entspricht, da diese Anleger in der Regel von einem Portfoliomanager erwarten, dass er das Marktrisiko im Falle einer Krise signifikant reduziert, indem er seine Allokation dem aktuellen Marktgeschehen entsprechend neu ausrichtet,

um das angelegte Kapital zu schützen beziehungsweise von neuen Trends zu profitieren.

FAZIT

Auch wenn nur ein Teil der betrachteten Multi-Asset-Fonds über den untersuchten Zeitraum überzeugen konnte, kann festgehalten werden, dass der Durchschnitt der flexibel global anlegenden Mischfonds während des Markteinbruchs an den Aktienmärkten im ersten Quartal 2020 die Erwartungen der Anleger erfüllen konnte. Es ist aber dennoch zu beachten, dass der Durchschnitt der Fonds über den betrachteten Vier-Monats-Zeitraum eine negative Wertentwicklung aufweist.

Aufgrund des kurzen Analysezeitraumes können Anleger aus dieser Betrachtung nur sehr bedingt Rückschlüsse auf die Fähigkeiten eines Fondsmanagers über einen gesamten Wirtschaftszyklus ziehen, da gerade bei plötzlich einbrechenden und dann wieder steigenden Märkten auch Glück eine Rolle bei der Allokation der Vermögenswerte spielen kann. Trotz dieser Einschränkung ist die Leistung der 41 Fondsmanager, die es geschafft haben, in dem Untersuchungszeitraum einen positiven Ertrag zu erwirtschaften, als sehr gut zu bewerten.

Für die Auswahl eines geeigneten Fonds sollten Anleger immer einen längeren Zeitraum (drei bis fünf Jahre) betrachten, da sie nur so die Leistung des Fondsmanagers über verschiedene Phasen eines Marktzyklus beurteilen können. Da aber jeder Wirtschaftszyklus unterschiedlich verläuft, kann selbst eine langfristige Betrachtung nur ein Indikator sein. Insgesamt gilt es einen Fonds auszuwählen, dessen Risikoeinstufung und Anlagestrategie gemäß Verkaufsprospekt zu der Risikoneigung des Anlegers passt. Erst im nächsten Schritt sollte geprüft werden, ob ein Fonds die in seiner Anlagestrategie gegebenen Leistungsversprechen auch tatsächlich einhalten konnte. Ist dies nicht der Fall, gilt es den Fonds zu meiden, beziehungsweise aus dem Portfolio zu entfernen. Umgekehrt sollten Investoren aber niemals einen Fonds nur aufgrund einer guten Wertentwicklung kaufen, da sich hieraus, wie beschrieben, nur eine sehr bedingte Aussagekraft über die Leistungsfähigkeit des Fondsmanagers und somit über das Abschneiden des entsprechenden Fonds in der Zukunft ableiten lässt.

(Detlef Glow)