Das war‘s mit der Transparenz der Fed

Am vergangenen Mittwoch hob die US-Notenbank Fed zum dritten Mal in diesem Jahr ihre Leitzinsen auf 2 bis 2,25 Prozent an.

Die Finanzmärkte stehen vor der Nagelprobe

Die US-Notenbanker wollen mit bekannten, aber auch unkonventionellen Mitteln ihre geldpolitischen Zügel Schritt für Schritt anziehen. Dadurch bekommen vor allem Aktien Gegenwind.

Fidelity Marktkommentar: US-Wahlen – die Weltordnung steht Kopf

Dominic Rossi, Globaler Chief Investment Officer für Aktien, über den Wahlsieg von Donald Trump:

Erneutes Zinstief: Spannung vor Entwicklungen des 4. Quartals

Ein Zinskommentar der Dr. Klein & Co. AG

Warum US-Börsen weiter Kurspotenzial bieten

Hohe Aktienrückkäufe und mögliche Währungsgewinne sprechen für US-Aktien. Besonders die Technologiebranche ist eine Überlegung wert, sagt Dr. Ulrich Stephan, Chef-Anlagestratege für Privat- und Firmenkunden der Deutschen Bank.

Laut NNIP werden die Zuflüsse in die Schwellenländer weiterhin steigen

Die höheren Nettokapitalzuflüsse in die Schwellenländer im März spiegeln die bessere Marktstimmung gegenüber den Schwellenländern wider. NN Investment Partners (NNIP) schreibt die jüngste Erholung den chinesischen Maßnahmen zur Verhinderung von Abflüssen zu. Unter anderem dürfen Privatbürger und Unternehmen keine Devisen mehr ankaufen. Außerdem verbesserten die moderatere Politik der US-Notenbank, der schwächere US-Dollar und die steigenden Rohstoffpreise das Umfeld für die Schwellenländer. Wenn die Fed wieder härtere Töne anschlägt und sich das Wirtschafswachstum in China und den anderen Schwellenländern nicht erholt, werden die Zuflüsse jedoch vermutlich wieder abnehmen.

- Zuflüsse in die Schwellenländer von 21 Mrd. USD im März gegenüber Abflüssen von 27 bzw. 120 Mrd. USD im Februar und

Januar - Im Vergleich dazu betrugen 2015 die durchschnittlichen monatlichen Abflüsse aus den Schwellenländern 82 Mrd. USD

- Die wirtschaftlichen Leitindikatoren für die Schwellenländer haben sich im Vergleich zu den Industriestaaten verbessert

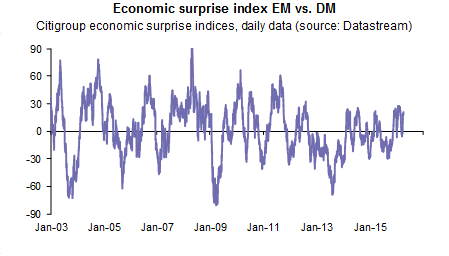

Trotzdem ist die Kehrtwende bei den Kapitalzuflüssen in die Schwellenländer laut NNIP einer der Faktoren, der die positive Stimmung gegenüber Vermögenswerten aus den Schwellenländern aufrechterhält. Außerdem sind die wirtschaftlichen Leitindikatoren für die Schwellenländer im Vergleich zu den Industriestaaten besser und ihre Währungen könnten sich erholen. Sowohl der Einkaufsmanagerindex als auch die Daten aus der Industrieproduktion legen nahe, dass sich das Wirtschaftswachstum in den Schwellenländern im Vergleich zu den Industriestaaten erholt. Die besseren Exportdaten im März und die schnellere Erholung des EM-Überraschungsindex gegenüber dem G-10-Überraschungsindex bestätigen dieses freundlichere Wachstumsbild (siehe nachstehende Abbildung).

NNIP prognostiziert, dass das reale BIP-Wachstum in den Schwellenländern 2016 4% und 2017 3,7% betragen wird im Vergleich zu 2,7% bzw. 2,6% in den Industriestaaten. NNIP geht auch davon aus, dass die Schwellenländer auf regionaler Ebene am meisten vom schwächeren US-Dollar profitieren werden. Nach den jüngsten Ankündigungen der US-Notenbank, dass es dieses Jahr erwartungsgemäß eher zwei Zinserhöhungen geben wird und nicht drei bis vier wie zuvor erwartet, ist eine weitere Erholung der Schwellenländerwährungen nicht ausgeschlossen.

Maarten-Jan Bakkum, Senior Stratege für Schwellenländer bei NN Investment Partners:

„Wir gehen davon aus, dass der Risikoappetit für Vermögenswerte aus den Schwellenländern mittel- bis langfristig weiterhin gering sein wird, da diese Region stark kreditabhängig ist, die Schuldenberge kaum abgetragen werden und sich die Haushaltslage stark verschlechtert hat.“

Bakkum erläutert: „Der Großteil der besseren Daten und der besseren Stimmung in den Schwellenländern findet seinen Ursprung in der Verschiebung der Zinsanhebungen durch die Fed und lässt sich dadurch erklären. Das bedeutet, dass die Erholung in den Schwellenländern auf wackeligen Füßen steht. In den letzten zwei Monaten war eine Untergewichtung in den Schwellenländern ganz klar schmerzhaft. Aufgrund der sich ändernden Makrofaktoren geben Anleger jedoch diese Untergewichtungen auf. Im Vergleich zu den Industriestaaten stehen die Schwellenländer sowohl bei den Kurs-Gewinn- als auch den Preis-Buchwert-Verhältnissen besser da. Die Region bietet außerdem eine Dividendenrendite von 3%. Mitte März haben wir die Schwellenländer von neutral auf leicht übergewichtet angehoben. Es ist immer noch zu früh, um aussagekräftige Schlussfolgerungen über eine mögliche nachhaltigere Erholung zu ziehen und wir müssen nach wie vor den großen Schuldenüberhang in China und anderen wichtigen Schwellenländern im Auge behalten. Aber zumindest momentan ist der Marktdruck weg.“

Gold hat weiteres Aufwärtspotenzial

Von 1.100 auf über 1.270 US-Dollar je Feinunze ist der Goldpreis in den letzten drei Monaten gestiegen – so stark wie seit 25 Jahren nicht mehr innerhalb eines Quartals. Zwar hat das Edelmetall in den vergangenen Tagen wieder etwas an Schwung verloren. Laut Joe Corbach, Leiter für Währungen und Rohstoffe bei GAM, ist aber klar: „Gold hat weiteres Aufwärtspotenzial.“

- Der Goldpreis stieg im vergangenen Quartal so stark wie zuletzt vor 25 Jahren

- Aufgrund hoher Unsicherheit und niedriger Zinsen hat Gold auch in Zukunft Potenzial

- Ein starker US-Dollar und Zinserhöhungen könnten den Goldaufschwung jedoch eindämmen

Gold als sichere Anlage in unsicheren Zeiten

Ein Grund dafür ist die Sorge vor einer konjunkturellen Schwäche, die seit Jahresbeginn noch gestiegen ist. Schwache Wirtschaftsdaten aus den USA und China sorgten für schlechte Stimmung an den Märkten. Sichtbar wird dies beispielsweise an den heftigen Abschlägen am Aktienmarkt und an den weiterhin niedrigen Rohstoffpreisen. Die Zinsen werden daher wahrscheinlich auf einem niedrigen Niveau bleiben. „Das ist wichtig für Gold. Gold ist ein Anlageprodukt, das keine Zinsen abwirft. Somit ist es darauf angewiesen, dass die Opportunitätskosten im Vergleich mit Produkten, die Zinsen zu bieten haben, gering sind“, erklärt Corbach.

Die aktuelle Entwicklung spricht dafür, dass dies so bleibt: Aufgrund der wirtschaftlichen Unsicherheit wird die US-Notenbank „Fed“ den Leitzins dieses Jahr wohl nur in zwei Schritten moderat erhöhen. Der US-Fed-Ausschuss bestätigte dies mit seinen jüngsten Aussagen. Hinzu kommt, dass die Marktunsicherheit die Risikoaversion der Investoren steigen lässt. In solchen Zeiten aber wird das Edelmetall ganz besonders als „sicherer Hafen“ geschätzt.

Anhaltende Nachfrage aus Asien und von Zentralbanken

Doch nicht nur die niedrigen Zinsen sorgen für den steigenden Goldpreis. Auch die anhaltende physische Nachfrage in den asiatischen Ländern, die Käufe von Zentralbanken und das abflachende Minenangebot sind Faktoren für die positive Entwicklung. In China und Indien etwa spielt hierbei die Schmuckindustrie eine wichtige Rolle. Auch die Einführung einer Goldbörse in Indien sowie die künftige Einführung eines Yuan-denominierten Handelsmechanismus an der Shanghai Gold Exchange wirken sich positiv auf die Goldnachfrage aus. „Insgesamt wird Gold als Anlage wieder vermehrt gesucht“, so Corbach. Dies zeigt auch eindrücklich das Volumenwachstum von ETFs, die in physisches Gold investieren. Alleine seit Anfang des Jahres waren Zuflüsse von über 12 Milliarden US-Dollar zu verzeichnen – was rund 10 Millionen Unzen physisches Gold entspricht. Der Umfang des aktuell in Gold investierten Kapitals ist aber immer noch weit von den Höchstständen Ende 2012 entfernt. „Der Raum nach oben ist auf jeden Fall da“, so der Goldexperte.

Überraschung durch die US-Notenbank?

Corbach ist aber auch der Auffassung, dass dieses Potenzial nicht ohne jegliche Vorbehalte überschätzt werden sollte. Die weitere Entwicklung des Goldpreises hänge stark von der künftigen globalen Risikowahrnehmung der Anleger und dem zusätzlichen Aufwertungspotenzial des US-Dollars gegenüber anderen Währungen ab. Gold wird hauptsächlich in US-Dollar gehandelt und ist daher eng an die US-Finanzmärkte gekoppelt. Wenn die US-Notenbank entgegen ihrer Ankündigungen den Markt mit vorzeitigen Zinserhöhungen überrascht, könnte dies den Goldpreis belasten. In den USA werden Stimmen laut, die ein solches Szenario als möglich ansehen. Der Druck auf den Goldpreis wäre dann deutlich erhöht. Auf der anderen Seite müssen Anleger auch die Möglichkeit einer wieder aufflammenden Diskussion um die europäische Schuldendiskussion oder das Eintreten geopolitischer Risiken in ihre Anlageentscheide miteinbeziehen – Szenarien, die dem Gold als Sachwert zusätzlichen Schub verleihen würden.

Gold als gute Absicherungsmöglichkeit des Portfolios

Ungeachtet der kurz- bis mittelfristigen Entwicklung des Goldpreises ist Joe Corbach davon überzeugt, dass Gold auf längere Sicht ein sehr geeignetes Instrument ist, das eigene Anlageportfolio zu diversifizieren und gegenüber Marktrisiken abzusichern: „Anleger sollten diesen Vorzug von Edelmetallen auch nach mehreren Jahren ohne schwere geopolitische oder ökonomische Krisen nicht aus den Augen verlieren.“

Mein Geld TV

Das aktuelle Video

One-on-One - Kurzinterviews

Die Amundi-Schwerpunkte 2025

Amundi ist der größte Asset Manager in Europa mit einem erheblichen Einfluss.

zum Video | alle VideosMein Geld Magazin

Die aktuelle Ausgabe

Mein-Geld 02 | 2025

Die Zeitschrift Mein Geld - Anlegermagazin liefert in fünf Ausgaben im Jahr Hintergrundinformationen und Nachrichten aus den Bereichen Wirtschaft, Politik und Finanzen.

zur Ausgabe | alle Ausgaben- Acatis

- AfW

- AXA Investment Managers

- Barmenia

- BDAE

- BNP Paribas Asset Management

- BörseGo AG

- Canada Life

- Commerzbank

- Dialog

- Edmond de Rothschild

- Fonds Finanz

- Fondsdiscount.de

- Franklin Templeton

- Gothaer

- GS&P

- HEH

- Loriac

- Lupus Alpha

- MFS

- NN investment partners

- Patriarch

- PROJECT Investment Gruppe

- Robeco

- Schroders

- Swiss Life

- UBS

- VBKI

- WisdomTree