Die Studie zeigt in ihrer achten Auflage, dass die Mehrheit der Versicherer trotz zunehmender Sorgen um eine globale Konjunkturabschwächung weiterhin Kapital investiert.

„Die Mehrheit der Versicherer rechnet damit, dass in den USA eine Rezession ansteht, allerdings noch nicht in diesem Jahr“, sagt Volker Anger, Leiter der DACH-Region bei Goldman Sachs Insurance Asset Management. „Die Versicherer setzen weiterhin Kapital ein, sind aber selektiver bei den Risiken, die sie eingehen. Sie planen weiter dem jüngsten Allokationstrend in weniger liquide Anlageklassen wie Private Equity, Infrastruktur- und Mittelstandsanleihen zu folgen. Weltweit ziehen sie sich aus lokalen Staatsanleihen zurück und investieren in US-amerikanische und europäische Investment Grade- Unternehmensanleihen sowie in Sachwerte und Private Equity.“

Bei der diesjährigen Versicherungsstudie befragte GSAM weltweit 307 Chief Investment Officer (CIOs), Chief Financial Officer (CFOs) und Führungskräfte von globalen Versicherungsunternehmen, die insgesamt ein Bilanzvermögen von mehr als 13 Billionen US-Dollar beziehungsweise etwa die Hälfte des globalen Branchenvermögens repräsentieren.

Die Kernaussagen der diesjährigen GSAM Versicherungsstudie:

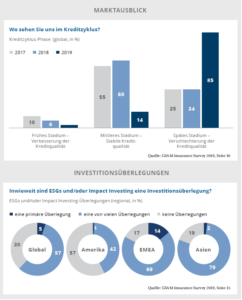

Die Sorgen der Versicherer vor steigenden Zinsen gingen deutlich zurück (sieben Prozent gegenüber 30 Prozent im Vorjahr). Am stärksten beunruhigt Versicherungsinvestoren eine sich verschlechternde Versicherungsinvestoren eine sich verschlechternde Kreditqualität in ihren Portfolios (38 Prozent gegenüber 23 Prozent im Vorjahr).

Die Versicherer sehen Aktienrenditen positiv, wobei 62 Prozent der Befragten erwarten, dass die Rendite der zehnjährigen US-Treasuries am Jahresende zwischen 2,5 und drei Prozent bleiben wird. Dies ist ein deutlicher Unterschied zu früheren Ergebnissen, in denen steigende Zinsen erwartet wurden. Die Versicherer planen, die Haltedauer in ihren Portfolios zu verlängern.

62 Prozent der befragten Versicherer betrachten ESG-Kriterien als eine von mehreren Investitionsüberlegungen. In Europa (83 Prozent) und im asiatisch- pazifischen Raum (81 Prozent) ist die Akzeptanz von Nachhaltigkeitskriterien deutlich höher als in Amerika (43 Prozent).

Mehr als die Hälfte der Versicherer investiert in ETFs (56 Prozent). Festverzinsliche ETFs werden am häufigsten verwendet, um kurzfristige taktische Portfolioanpassungen vorzunehmen oder die operative Effizienz zu steigern.

Fast die Hälfte der Befragten investiert in Insurtech (46 Prozent), wobei im asiatisch-pazifischen Raum mit 68 Prozent der größte Anteil engagiert ist. Die verbesserte betriebliche Effizienz ist der häufigste Grund für diese Investitionen.

Das GSAM Insurance Asset Management- Team hat zum zweiten Mal die Reichweite dieser Umfrage vergrößert und eine zusätzliche Studie unter Führungskräften im Privatkundenvertrieb in Nordamerika durchgeführt. Diese ergänzende Befragung analysiert die Ansichten nordamerikanischer Führungskräfte mit Blick auf ein breites Themenspektrum wie Investitionsrisiken, Markteinschätzungen, den Kreditzyklus und relevante Branchenthemen. Eine Kernerkenntnis: Die globalen makroökonomischen Risiken sind der entscheidende Faktor für Investitionen geworden. Die Führungskräfte äußerten zunehmend Bedenken über die Auswirkungen politischer Ereignisse auf ihre Portfolios, insbesondere hinsichtlich der Beziehungen zwischen den USA und China sowie der USamerikanischen Politik.

Methodik:

GSAM Insurance Asset Management hat zum achten Mal seine jährliche globale Studie zu Versicherungsinvestitionen mit dem unabhängigen Marktforschungsunternehmen KRC Research umgesetzt. CIOs und CFOs äußern sich hinsichtlich ihrer makroökonomischen Renditeerwartungen, Entscheidungen zur Vermögensallokation, der Portfoliokonstruktion sowie zu Branchenthemen. GSAM Insurance Asset Management analysierte die Antworten von 307 Teilnehmern globaler Versicherungsgesellschaften, die mehr als 13 Billionen US-Dollar an Bilanzvermögen beziehungsweise etwa die Hälfte des Bilanzvermögens des globalen Versicherungssektors repräsentieren. Die teilnehmenden Unternehmen stellen einen breiten Branchenquerschnitt bezüglich Größe, Geschäftsfokus und Region dar.

(MG)